| [打印] |

1 电梯行业概述

电梯可分为垂直电梯(一般意义上的电梯)、自动扶梯和自动人行道。垂直电梯按运行速度分为低速电梯(1 米/秒以下)、中速电梯(1 米/秒~2.5 米/秒)及高速电梯(3 米/秒以上);扶梯按跨度可分为普通型扶梯(H≤6m)、中等高度扶梯(6m10m)。电梯的传统性能主要包括安全性、可靠性、高效性和舒适性,节能、环保、智能化已成为电梯的主要发展趋势。电梯制造属于技术密集型产业,行业具备整机生产与零部件生产协同发展特征,整机制造企业须具备制造、安装、维修的全面能力;电梯产品均为根据客户订单要求生产的非标产品;进入电梯行业存在技术及人才壁垒、资金壁垒、品牌壁垒、销售服务壁垒、资质障碍。

2 中国电梯行业现状

我国已是全球的电梯制造中心和最大的电梯市场。据中国电梯协会统计,我国2008 年电梯产量达到24.50 万台,比2007年净增2.90 万台,增幅为13%;截至2008 年底,我国在用电梯数量约为115.07 万台,但我国在用电梯的人均拥有量仍只是世界平均水平的一半,仅是发达国家的/10~1/20。由于我国人口基数较大,尽管电梯产量飞速增长,我国电梯的市场需求远未达到饱和的程度。在我国城镇化建设加速的背景下,我国在今后相当长的时间内仍将是全球最大的电梯市场。

图1 1980-2008 年中国历年电梯生产量

我国目前的电梯行业特点是外资品牌独大,民族品牌迅速崛起、零部件国产化程度较高,垂直电梯、中低速电梯占据市场主要份额,经济发达地区需求量较大,中西部地区具备市场潜力。

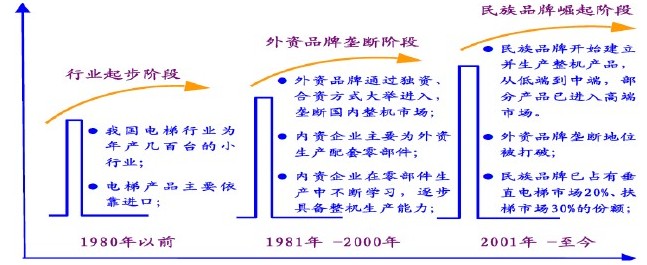

自1980 年起,国内最早的电梯生产企业(即在计划经济时代国家建设部定点生产的八大电梯厂)先后与外资知名品牌企业合资建厂,国有企业基本从电梯行业退出,外资品牌全面进入了我国市场。2000 年以来,我国电梯市场持续快速增长,以奥的斯、三菱、日立为代表的外资品牌瞄准我国电梯市场未来需求和利润空间,普遍加大了在我国的投资,并将国外研发中心转移至我国境内,将其在我国境内的单纯生产基地转型为集研发和制造为一体的集合体,以巩固和抢占市场份额。截至目前,世界上主要的品牌电梯企业均在我国建立了独资或合资企业。

自上世纪90 年代起,大量民营企业介入电梯制造工业,从为外资企业配套开始,在生产过程中不断学习和消化技术,积累资本,改进经营管理水平,并逐步转型为整机制造企业,建立自主品牌。由于外资品牌带来的国际化技术标准、管理模式、经营理念,我国民营电梯企业实现了高起点的发展。特别是我国电梯技术标准和安全规范直接与国际接轨,消除了国产电梯进入国际市场的技术障碍。国产电梯在技术、质量、管理、服务上快速步入了国际化行列。民营企业凭借其经营机制灵活、产品性价比高等优势,逐步从创立时期的市场占有率为零发展到目前占据国内1/4 左右的市场份额,打破了外资品牌的垄断地位,并形成了少数几家在市场中领先的品牌企业;它们在较短的时间内形成了从研发、设计、制造到安装维保的完整业务链条,具备自主研发能力,成为为数不多可以与外资品牌在同一市场进行竞争的民营企业。

#p##e#从品牌结构看,外资品牌约占国内电梯市场75%左右的市场份额,民族品牌约占25%。外资品牌中,奥的斯、三菱、日立三大品牌约占市场总份额的 50%;民族品牌呈现一定的集中度,康力电梯等十大民族品牌占据了民族企业市场份额的50%。国内市场相对需求不大的高端电梯产品均被外资品牌垄断,基本依赖进口。从竞争格局看,奥的斯(中国)、上海三菱、广州日立等三家公司基本处于第一梯队;迅达、蒂森等外资品牌公司和康力电梯等少数领先民族品牌企业基本处于第二梯队;其他400 多家内资企业基本处于第三梯队。在扶梯市场中,康力电梯、江南快速(奥的斯子品牌)、苏州迅达、江南嘉捷、沈阳博林特、江苏申龙等公司扶梯产品具有一定的竞争力。总体来看,行业竞争处于差异化格局中。区域市场中,外资品牌企业在发达地区一线城市中具有较明显品牌优势;民族品牌企业采取“农村包围城市”的战略,在发达地区二三线城市、中西部地区具有竞争力。产品结构中,外资品牌企业在中高速电梯市场中具有相对优势;领先民族品牌企业目前在低速电梯市场和扶梯市场中具有相对竞争优势;其他小型内资企业在小区域范围内具有一定的人脉优势。

图2 中国电梯行业民族品牌发展历程

中国电梯行业民族品牌发展历程

电梯产业的迅速发展,带动了配套零部件企业的兴盛,国内配套企业的生产规模持续扩大,许多部件的技术和质量在国际上已处于领先地位,尤其在中低速电梯和提升高度10 米以下的扶梯领域,配套零部件基本为国内生产。只有一些高速电梯和大高度扶梯中的曳引机、电脑群控装置等核心技术还掌握在奥的斯、三菱、日立等少数外资品牌企业手中。

从产品结构看,国内电梯市场85%的市场需求是垂直电梯产品,自动扶梯和自动人行道约占15%。根据中国电梯协会的统计数据,2005~2007 年国内中低速电梯产量平均占到电梯总产量的98%以上。常用低速电梯行程高度一般小于45 米,中速电梯行程高度一般小于120 米,主要用于30 层以下的住宅楼或20 层以下的办公楼。随着经济的迅速发展和市场需求层次提高,在未来4 年可预期内,对高速电梯的市场需求量将逐年增加。中低速电梯主流产品的市场地位不会改变,中低速电梯仍将占据市场95%以上的份额。

表1 电梯市场容量及预测

|

名称 |

划分标准(速度) |

市场容量预测(台) |

||||

|

2008 |

2009 |

2010E |

2011E |

2012E |

||

|

低速电梯(国内) |

|

91000 |

97750 |

107320 |

122200 |

140000 |

|

低速电梯(出口) |

9610 |

12240 |

15900 |

19070 |

20960 |

|

|

中速电梯(国内) |

|

106000 |

128110 |

151050 |

173280 |

199500 |

|

中速电梯(出口) |

7947 |

10320 |

13400 |

16080 |

17670 |

|

|

高速电梯(国内) |

|

3000 |

4140 |

6630 |

8520 |

10500 |

|

高速电梯(出口) |

925 |

1440 |

1900 |

2250 |

2470 |

|

|

合计 |

218482 |

254000 |

296200 |

341400 |

391100 |

|

表2 扶梯市场容量及预测

|

名称 |

划分标准 (提升高度) |

市场容量预测(台) |

|||

|

2009 |

2010E |

2011E |

2012E |

||

|

普通型扶梯(国内) |

H≤ |

25820 |

28800 |

32060 |

34400 |

|

普通型扶梯(出口) |

14040 |

19490 |

21730 |

23900 |

|

|

中等高度扶梯(国内) |

|

6350 |

8640 |

11430 |

15670 |

|

中等高度扶梯(出口) |

10924 |

15160 |

16900 |

18600 |

|

|

大高度扶梯(国内) |

|

3830 |

5760 |

8310 |

12130 |

|

大高度扶梯(出口) |

|

6240 |

8675 |

9670 |

10600 |

|

合计 |

67204 |

86525 |

100100 |

115300 |

|

表3 高、中、低速电梯市场占比及预测

|

类别 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010E |

2011E |

2012E |

|

低速电梯占全部总量的比重(%) |

47.25 |

47.38 |

47.26 |

46.25 |

43.55 |

41.87 |

41.65 |

41.42 |

|

中速电梯占全部总量的比重(%) |

51.50 |

51.27 |

51.33 |

52.38 |

54.81 |

55.88 |

55.83 |

55.88 |

|

高速电梯占全部总量的比重(%) |

1.25 |

1.35 |

1.41 |

1.38 |

1.64 |

2.25 |

2.51 |

2.70 |

从区域市场看,华东、中南(包括华南地区)、华北是我国电梯销售的主要市场。根据2007 年我国在用电梯数量统计(《中国电梯》杂志2008 年第8 期),华东和中南地区在用电梯数量在全国的比例分别为37.89%、30.79%,列全国一、二位,其次是华北、西南、东北、西北等地区。以成渝经济圈为首的整个西北、西南地区电梯需求增长迅速。尽管现在总量还远低于全国的平均水平,但在西部跨越式经济建设的拉动下,需求增速开始加快。其中,重庆和四川的上升势头比较明显,2007 年电梯新增量均超过4,000 台。随着国家开发中西部政策的实施和推进,基础设施投入的加大和城市化进程步伐的加快,中西部地区的电梯市场存在不容忽视的需求潜力。